Anlegen in Schweizer Nebenwerten

Schweizer Small Caps: Chancen und Risiken

Die internationale Bedeutung des Schweizer Aktienmarktes ist massgeblich auf den Erfolg einiger weniger multinationaler Unternehmen zurückzuführen. Die Gruppe dieser grosskapitalisierten Werte wird beispielsweise im SLI Swiss Leader Index abgebildet, der die 30 grössten Unternehmen am Markt umfasst.

Weniger Beachtung finden hingegen klein- und mittelgrosse Unternehmen, die langfristig höhere Renditen versprechen als grosse Konzerne. Doch welche Chancen und Risiken ergeben sich aus solchen Investitionen und was gilt es für die Anleger zu beachten?

Was sind Small Caps?

Small Caps sind Unternehmen mit einer Börsenkapitalisierung zwischen CHF 250 Mio. und CHF 2 Mrd. Oft sind sie inhabergeführt oder haben starke Ankeraktionäre und fokussieren sich auf wenige Geschäftsfelder. Solche Unternehmen nennt man im Fachjargon "Pure Plays". Beispiele aus der Schweiz sind Bell Food Group oder Autoneum. Am Schweizer Markt fallen rund 80 Unternehmen in diesen Bereich.

Grösseneffekt und langfristige Überlegenheit

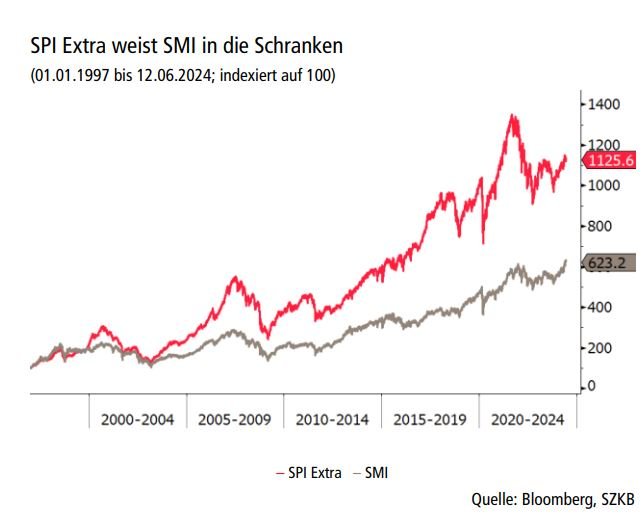

Empirische Untersuchungen haben gezeigt, dass kleinere Unternehmen höhere Renditen erzielen können. Tatsächlich zeigt ein Vergleich der Gesamtrenditen, dass Small Caps langfristig besser abgeschnitten haben als grosse Unternehmen. Der SPI Extra, der alle grossen Unternehmen des Swiss Market Index (SMI) ausschliesst, erreichte seit 1997 eine Rendite von rund 1'100%, während der SMI nur knapp 600% erzielte. Auch global übertreffen Small Caps ihre grösseren Pendants im MSCI World um rund 230% im Vergleichszeitraum.

Ursachen für höhere Renditen

Die höhere Rendite von Small Caps lässt sich auf verschiedene Faktoren zurückzuführen:

- Marktineffizienzen: Kleinere Unternehmen sind oft weniger gut von Analysten abgedeckt, was zu Preisabweichungen führt, die ausgenutzt werden können.

- Fokussierung auf spezifische Nischenmärkte mit weniger Konkurrenz, was zu höheren Gewinnrenditen führen kann.

- Höhere Wachstumsraten: Häufig sind KUM in wachstumsstarken Märkten tätig.

- Zinssensitivität: Wachstum wird oft über Fremdkapital finanziert. Dies erhöht die Sensitivität kleinerer Unternehmen gegenüber Zinsänderungen und kann in günstigen Marktphasen mit tiefen Finanzierungskosten das Wachstum und die Aktienkursentwicklung beschleunigen.

- Übernahmen: Kleinere Firmen werden öfter aufgekauft, was zu hohen Kursaufschlägen führen kann.

Einstiegszeitpunkt und Risiken

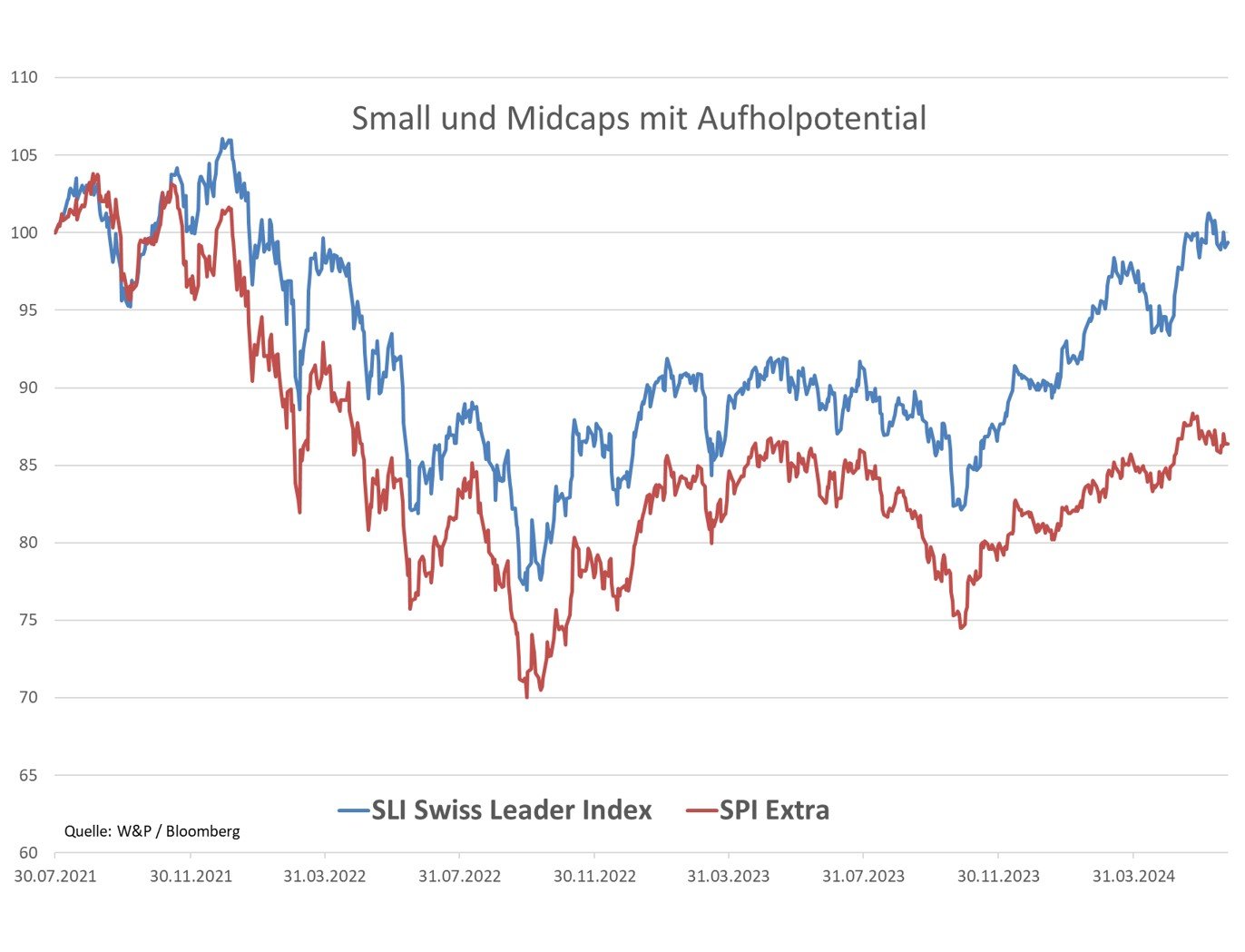

Small Caps waren in den letzten Jahren aufgrund der Pandemie und Zinserhöhungen stark unter Druck. Ausserdem korrigierte der Markt Bewertungsexzesse, die sich aufgrund der lang anhaltenden Negativzinsphase aufgebaut hatten. Historisch betrachtet weist das Marktsegement jedoch aktuell wieder eine attraktivere Bewertung gegenüber den Large Caps auf. Eine Lockerung der Geldpolitik, welche die SNB jüngst eingeleitet hat, könnte zudem besonders kleinen Unternehmen zugutekommen.

Investitionen in Small Caps sind allerdings mit höheren Risiken verbunden. Kritiker argumentieren u.a. dass die Qualität der Unternehmen durchschnittlich niedriger ist. Ein Blick auf das Tableau der Kleinkapitalisierten zwischen CHF 250 Mio. und CHF 1 Mrd. bestätigt diesen Eindruck. Es gibt hier nicht wenige Unternehmen, die keine vernünftige Anlagequalität aufweisen und der Kategorie Börsenzombies zuzuordnen sind. Zudem ist das Marktsegement anfällig für kurzfristige Rückschläge und generell volatiler.

Empfehlung für Anleger

In einem gut diversifizierten Portfolio sollten Small Caps nicht fehlen, denn sie können langfristig einen positiven Beitrag zur Gesamtrendite eines Portfolios beitragen. Nebst den bereits erwähnten Risiken des Marktsegements sollten Anleger bei der Titelauswahl umsichtig vorgehen. Für die meisten Investoren sind Fonds oder ETFs die empfehlenswerte Wahl.

Unsere Untersuchung des Fondsangebots in der Schweiz hat ergeben, dass sich aktives Management lohnt und nicht wenige Fondsmanager im Bereich Small- und Midcaps besser als der Markt abschneiden. Allerdings ist nicht zu übersehen, dass die meisten Anlagevehikel schwergewichtig in den grössten und liquidesten Titeln engagiert sind, was einerseits dem doch recht begrenzten Anlageuniversum geschuldet ist. So kommt es zum Beispiel, dass der typische Anlagefonds des Sektors eine Gewichtung von 6-8% in Lindt & Sprüngli aufweist, dies deshalb weil das Unternehmen in den Referenzindizes ein derart hohes Gewicht aufweist. Kommt hinzu, dass gerade Lindt mit einer Marktkapitalisierung von CHF 26 Mrd. überhaupt nicht in die Kategorie Small-Midcap fällt.

Swiss Small Cap 50 - ein ergänzendes Anlageprodukt von Weissenstein & Partner

Unsere Analyse zeigt, dass es Platz für ein ergänzendes Anlageprodukt gibt. Eine Strategie mit klarem Fokus auf ein begrenztes Marktsegement von durchschnittlich CHF 3 Mrd. Kapitalisierung, kombiniert mit einem semi-passiven Ansatz, könnte hier eine Lücke füllen.

Die Zielsetzung ist, dass unnötige Einzelwetten vermieden werden. Dies erreichen wir damit, dass die 50 Titel der Strategie mit je 2 % gleichgewichtet werden. Gleichzeitig reduzieren wir das Anlageuniversum von aktuell rund 80 Unternehmen im KMU Bereich durch Ausschlusskriterien wie Liquidität des Handels, einer minimalen Marktkapitalisierung von CHF 1 Mrd., einem Blick auf die Branchverteilung (Begrenzung der Konzentration im Bankensektor) und in eingeschränktem Ausmass einer qualitativen Einschätzung.

Die Anleger können auf diese Weise in einen breit diversifizierten Schweizer Small Cap Aktienkorb investieren, der nicht dem Mainstream der Fondsmanager oder der Gewichtung der einschlägigen Indizes folgt und mit einem jährlichen Rebalancing einen disziplinierten Anlageprozess garantiert.

Zur Zeit testen wir die Swiss Small Cap 50 Strategie, wenn die Resultate unseren Erwartungen entsprechen und bei entsprechendem Interesse, werden wir in Zusammenarbeit mit der UBS ein Zertifikat lancieren.

Christoph Offenhäuser

News

News

Kommentieren