Brainfood 16.8.2024

Marktturbulenzen - nur ein Sturm im Wasserglas?

Die globalen Märkte erlebten letzte Woche einen Schreckmoment, als die Leitbörsen weltweit einbrachen und sowohl erfahrene Anleger als auch Gelegenheitsbeobachter verblüfften. Der Nikkei in Tokio fiel um erstaunliche 12%, der Kospi in Seoul um 9% und der Nasdaq in New York um 6% innerhalb von Sekunden nach der Eröffnungsglocke. Die Auswirkungen waren in allen Anlageklassen zu spüren: Kryptowährungen gerieten ins Wanken und Anleger flüchteten in die relative Sicherheit von Staatsanleihen.

Der Zerfall von Marktprämissen

Die Basis für die Marktturbulenzen wurde bereits Wochen zuvor gelegt. Einerseits zeigten die Aktienmärkte seit einiger Zeit Ermüdungserscheinungen – die Höchststände des Jahres wurden in Europa bereits im März/April notiert und die Blasenbildung im Bereich AI war zuletzt unübersehbar.

Mehrere zentrale Annahmen, auf die sich die globalen Finanzmärkte stützten, begannen zu bröckeln. Dazu gehört der Glaube an die Unerschütterlichkeit der US-Wirtschaft, das Versprechen, dass künstliche Intelligenz Unternehmen über Nacht revolutionieren wird, und die Vorstellung, dass Japan sein Umfeld extrem niedriger Zinssätze dauerhaft aufrechterhalten würde.

Die jüngsten Daten und Ereignisse stellen diese Prämissen jedoch in Frage. Neue US-Konjunkturdaten deuten eine Abschwächung der Wirtschaft an, was umgehend vergessene Rezessionsängste aufleben liess. Große Technologieunternehmen, die mehrheitlich für die Aktienmarktrallye der letzten 12 Monate verantwortlich waren, veröffentlichten trotz umfangreicher Investitionen in künstliche Intelligenz durchzogene Ergebnisse. Hinzu kam die unerwartete Zinserhöhung der Bank of Japan - die zweite in diesem Jahr -, welche die Anleger, die auf eine anhaltend lockere Geldpolitik gesetzt hatten, weiter verunsicherte.

«The Great Unwind»

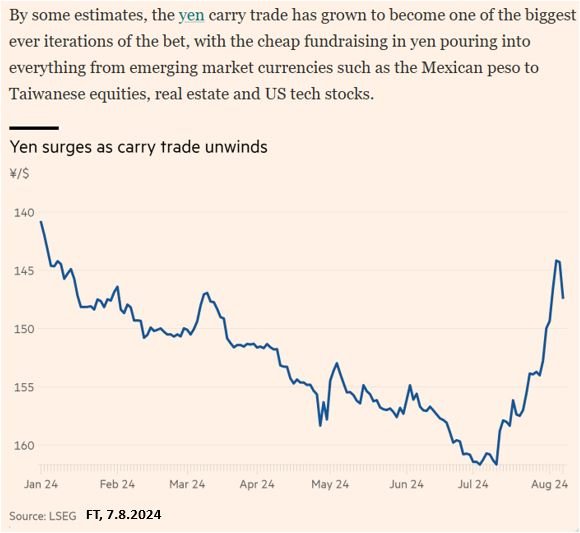

Der Zerfall dieser Annahmen war der Beginn einer massiven Liquidation von Risikopositionen. Dazu gehört auch die Auflösung von Yen-Carry-Trades, bei denen Investoren günstig in Yen geliehenes Geld weltweit in höher verzinsliche Anlagen investierten. Da der Yen aufgrund der geldpolitischen Wende der BoJ stark an Wert gewann, wurden diese Geschäfte in aller Eile aufgelöst, was zu einem allgemeinen Verkaufsdruck an den globalen Märkten führte.

Die Risiken eines unkontrollierten Ausverkaufs sind vielfältig. So könnte er die finanziellen Bedingungen für Unternehmen verschärfen, die Kreditvergabe verlangsamen und möglicherweise die Weltwirtschaft in eine Rezession stürzen – ein Szenario, das die Pessimisten unter den Ökonomen nun befürchten. Es wurden bereits Rufe laut, dass die Federal Reserve eingreifen und die Zinsen senken sollte, möglicherweise sogar noch vor dem nächsten planmäßigen Treffen im September. Bislang bleiben die Notenbanker jedoch vorsichtig und halten sich zu Recht mit überstürzten Maßnahmen zurück.

Rückblick auf Krisen und mögliche Szenarien

- Für erfahrene Marktteilnehmer weckt der jüngste Markteinbruch Erinnerungen an vergangene Krisen wie den Schwarzen Montag 1987. Obwohl dieser Crash nicht zu einer Rezession führte, zeigte er auf, wie interne Marktdynamiken – und nicht grundlegende wirtschaftliche Probleme – zu starken Kursverlusten führen können.

- Die heutigen Turbulenzen scheinen ähnlich durch interne Marktmechanismen getrieben zu sein, wie das Auflösen riskanter Geschäfte, anstatt durch einen grundlegenden wirtschaftlichen Abschwung.

- Obwohl die Geschichte zeigt, dass sich die Märkte nach solchen Ausverkäufen oft rasch erholen, sprechen die besonderen Faktoren, die in diesem Jahr eine Rolle spielen – einschließlich möglicher versteckter Risiken in privaten Märkten (Private Equity, Private Debt etc.) und unterschiedlicher Strategien der Zentralbanken –, für einen gedämpften Ausblick.

- Ein bemerkenswerter Vergleich ist das Jahr 1998, als eine Reihe von Finanzkrisen zu einer Erholung durch die Intervention der Federal Reserve führte. Doch die heutigen Marktdynamiken unterscheiden sich erheblich, was darauf hindeutet, dass sich Investoren auf weitere Kursausschläge einstellen sollten.

Handlungsempfehlungen für Investoren

- Auf ein unruhiges Marktumfeld einstellen: Die jüngsten Verwerfungen könnten noch nicht ausgestanden sein. Wir empfehlen Anlegern, sich auf anhaltende Volatilität einzustellen, da die Märkte Konjunkturdaten neu interpretieren und Risiken entsprechend bewerten.

- Risikopositionen überprüfen: Stellen Sie sicher, dass Ihr Portfolio ausgewogen und nicht übermäßig in hochspekulative Anlagen investiert ist.

- Zentralbankmaßnahmen im Auge behalten: Das Eingreifen der US-Notenbank und andere Zentralbanken ist möglich, aber Zeitpunkt und Umfang bleiben ungewiss – rasche Zinssenkungen könnten die Finanzmärkte gar erneut beflügeln.

- Vorsicht bei Markt-Timing: Vermeiden Sie es, während extremer Volatilität zu versuchen, den Markt zu timen; konzentrieren Sie sich auf langfristige Anlageziele.

- Diversifizierung zur Risikominderung: Eine Diversifizierung über verschiedene Anlageklassen und Regionen hinweg kann dazu beitragen, die Auswirkungen marktbezogener Rückgänge zu mildern und das Gesamtportfolio-Risiko zu reduzieren.

Christoph Offenhäuser

News

News

Comment