Brainfood 1.11.2024

Who cares?

Trump oder Harris? «Nicht so wichtig». Diese Haltung gibt es tatsächlich und sie ist insbesondere an den Finanzmärkten verbreitet. Der Asset Manager Vanguard z.B. meint, dass Präsidentschaftswahlen zwar für viele Schlagzeilen sorgen und dass die Bedenken wegen den Wahlen verständlich sind, aber dass historisch gesehen der Einfluss gering ist.

Die UBS erachtet die US-Wahlen als kurzfristiges Risiko, insbesondere wenn der ehemalige Präsident Donald Trump gewählt wird, da die Märkte schnell mögliche Zollrisiken einpreisen könnten. Daraus resultierende «Dips» sieht die Bank jedoch als Kaufgelegenheiten und empfiehlt, das Aktienengagement schrittweise zu erhöhen.

Bei der Betrachtung der längerfristigen Börsenentwicklung wird deutlich, dass die US-Wahlen für die Marktrenditen kaum von Bedeutung waren.

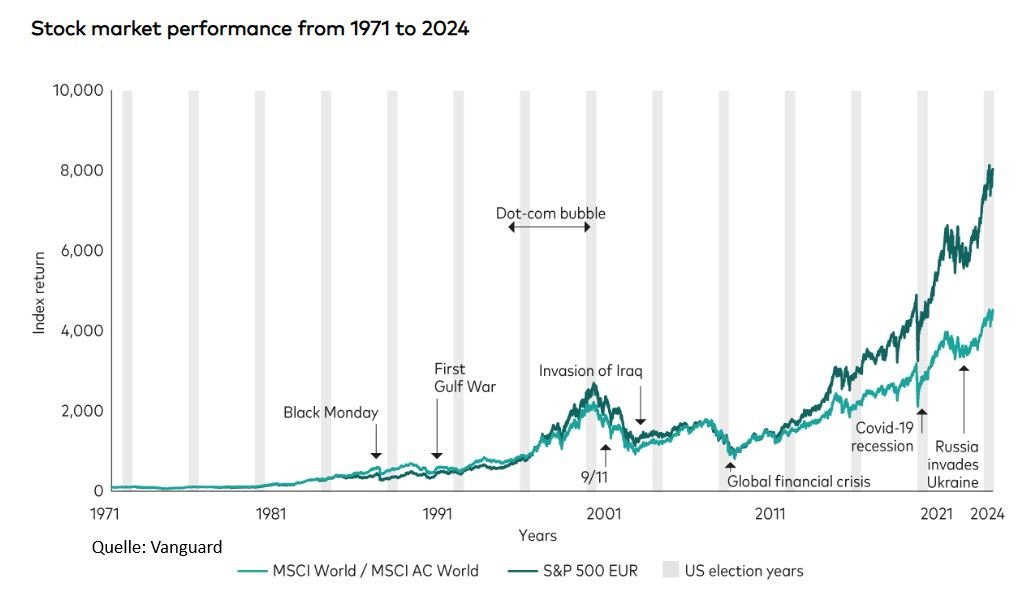

Die nachstehende Grafik zeigt die Entwicklung der US-amerikanischen und globalen Aktienmärkte zwischen August 1971 und September 2024. In diesem Zeitraum fanden 14 Präsidentschaftswahlen statt, darunter auch 2024 vor der Wahl im November. Die grauen Balken zeigen die Wahljahre in den USA an, und es ist klar, dass die langfristigen Marktrenditen wenig mit den Wahlergebnissen zu tun haben.

Die Ereignisse, die sich in diesem Zeitraum am stärksten auf die Aktienmärkte auswirkten, hatten ein viel größeres Ausmaß. Dazu gehörten das Platzen der Dotcom-Blase und die weltweite Finanzkrise 2007-09. Die Aktienmärkte erholten sich schließlich von diesen großen, globalen Ereignissen und erreichten neue Höchststände.

Minsky Moment?

Ein Minsky Moment bezeichnet in der Finanzwelt einen plötzlichen Zusammenbruch der Vermögenspreise nach einer Phase spekulativer Exzesse und übermäßiger Verschuldung. Der Begriff geht auf den US-amerikanischen Ökonomen Hyman Minsky zurück, der in seinen Arbeiten beschrieb, wie lange Phasen wirtschaftlicher Stabilität dazu führen können, dass Investoren und Finanzinstitute immer mehr Risiken eingehen, was schließlich zu einer finanziellen Instabilität führt.

Die Frage stellt sich nun, ob uns ein solcher Minsky Moment bevorstehen könnte und inwiefern dieser im Zusammenhang mit den amerikanischen Wahlen steht. Dazu vorerst ein Blick auf Trumps Pläne:

Trump plant die rasche Umsetzung einer aggressiven Handelsstrategie: Laut Robert Lighthizer, seinem führenden Wirtschaftsberater, würde er innerhalb der ersten 100 Tage hohe Zölle einführen, ohne die Zustimmung des Kongresses. Im Gespräch sind 20 Prozent auf alle Importe und 60 Prozent auf chinesische Waren. Der IWF schätzt, dass das „Trump-Szenario“ das globale Wachstum 2025 um ein Viertel und 2026 noch stärker reduzieren könnte.

Doch das ist eher optimistisch. Der IWF geht nur von moderaten Gegenzöllen aus – 10 Prozent auf US-Waren. Die Erfahrung zeigt allerdings, dass Handelskriege oft in massiven Vergeltungsmaßnahmen enden. Hinzu kommt, dass Trump mehrfach angetönt hat, den Vorsitzenden der US-Notenbank zu entlassen, was die Unsicherheiten noch verstärken könnte.

Trumps Pläne bergen also durchaus marktrelevante Risiken und es gibt keinen Grund zur Annahme, dass er sich nach einem allfälligen Amtsantritt mässigen würde.

Kamala Harris’ Wirtschaftsprogramm ist berechenbarer, insofern als von der Fortsetzung des Status quo auszugehen ist. Ihre Pläne umfassen einen Mix aus Steuersenkungen für den Mittelstand, Steuerhöhungen für Unternehmen und Reiche, sowie eine breite Streuung von Subventionen wie z.B. die Bereitstellung von bis zu $25'000 für Erstkäufer von Eigenheimen zwecks Ankurbelung des Immobilienmarktes. Interessant ist ihr Plan, Aktienrückkäufe der Unternehmen markant zu besteuern. Diese Massnahme hat Relevanz für die Finanzmärkte, weil einer der Treiber der Hausse an der Wall Street die rekordhohen Aktienrückkäufe sind.

Im Gegensatz zu Trump wird Harris keinen globalen Handelskrieg anzetteln, jedoch wird auch sie die sorglose Fiskalpolitik weitertragen, den die aktuelle Regierung vier Jahre lang pflegte.

Das Schulden Train Wreck

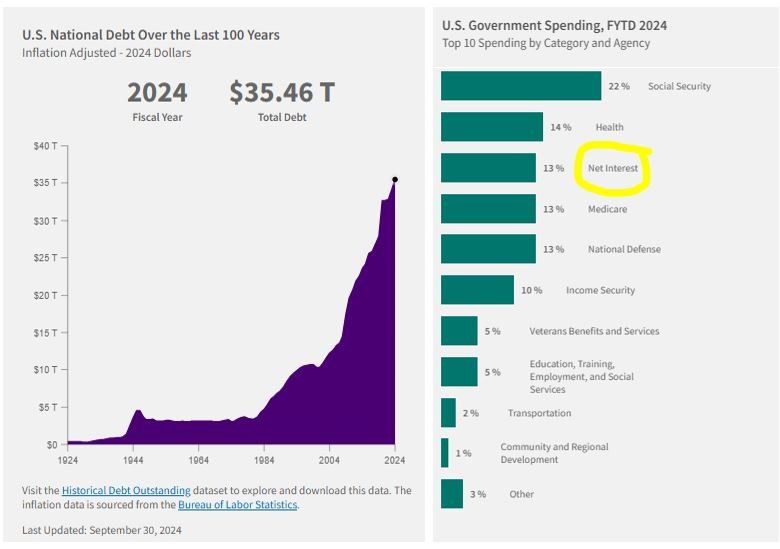

In meinem Beitrag zu den Wahlen 2020 habe ich bereits von den Bedenken bezüglich der Schuldenentwicklung geschrieben. Seither ist das Problem noch akuter geworden. Unter der Biden Administration haben die ausstehenden Schulden des amerikanischen Staates innerhalb von vier Jahren um $8.5 Billionen auf nunmehr $35.8 Billionen zugelegt. Zum Vergleich: Es dauerte von 1990 ($4.2 Billionen) bis 2010 ($12.3 Billionen) um den gleichen Zuwachs zu verzeichnen.

Was hat sich sonst in den vergangenen vier Jahren verändert? Im November 2020 lag der amerikanische Leitzins bei 0% und 10jährige US-Staatsanleihen rentierten 0.8%. Heute stehen die entsprechenden Sätze bei 4.75%, rsp. 4.25%

Die Folgen sind unübersehbar: Im Fiskaljahr 2020 kostete der Schuldendienst den amerikanischen Staat $345 Milliarden, was knapp 5% der Gesamtausgaben umfasst. In diesem Fiskaljahr wird die Schwelle von $1 Billion erreicht und die Zinslast ist bereits der drittgrösste Ausgabenposten.

Diese Entwicklung sorgt unter Investoren zunehmend für Unruhe. Stimmen wie jene von Stanley Druckenmiller sorgen sich um das schiere Ausmass der Kreditaufnahme und die damit einhergehenden Risiken für die Inflation und die Anleihenmärkte, da steigende Renditen zu noch höheren Kosten für den Schuldendienst des Staates und einer Beeinträchtigung des Wirtschaftswachstums führen können. Der milliardenschwere Hedgefonds-Managers Paul Tudor Jones sieht seinerseits die Möglichkeit einer Haushaltskrise in nicht ferner Zukunft, sollten die beiden Präsidentschaftskandidaten ihre Programme umsetzen – ein klassischer Minsky Moment.

Offensive oder Defensive?

Die wesentliche Entscheidung beim Investieren ist, wie viel Wert man auf die Erhaltung des Kapitals und wie viel auf dessen Vermehrung legen sollte. Diese beiden Dinge schließen sich meist gegenseitig aus:

Der Fokus auf der Erhaltung des Kapitals - oder in zweiter Linie auf der Begrenzung der Volatilität des Portfolios - erfordert eine defensive Haltung, was das Streben nach maximalem Wachstum ausschließt. Die Entscheidung, Wachstum anzustreben, bedingt dementsprechend eine Betonung der Offensive, was bedeutet, dass die Stabilität bis zu einem gewissen Grad geopfert werden muss.

Die Umstände an den Märkten, und dabei schliesse ich mögliche kurzfristige Bewegungen aufgrund der anstehenden Wahlen aus, sprechen für eine defensive Haltung, rsp. einer Priorisierung der Kapitalerhaltung. Das Ausmass an Unwägbarkeiten ist hoch: von den prekären geopolitischen Verhältnissen, über die konjunkturelle Schwäche Chinas bis zu einem erneuten Inflationsschub. Dazu gesellt sich das Risiko eines Tail-Risk-Ereignisses, wie z.B. einer Haushaltskrise in einem führenden Land.

Christoph Offenhäuser

News

News

Norbert Brestel

Ein gute Analyse. Die Tail-Risks sind hoch, ob hier aber Trump oder Harris am Ende mehr "Schaden" anrichten, bleibt offen, es sind vielleicht andere Schäden. Eine Eskalation in der Ukraine mit unlimitierten Folgen für Europa ist unter Harris wahrscheinlicher. Kapitalerhalt - also eine defensive Strategie - mag nominal funktionieren, längerfristig muss man wohl Risiken eingehen um das Kapital real zu erhalten.Und ob man den richtigen "Risk On" Zeitpunkt dann erwischt?