Brainfood 1.7.2022

Vorwärts spulen

Zur Mitte des Anlagejahres 2022 wird man den Eindruck nicht los, dass wir uns in einem schlechten Film befinden. Leider können wir das Kino nicht verlassen und auch eine "fast forward" Taste, die uns dem Ende näher bringt, ist nicht in Sicht.

Wenig Trost spendet die Tatsache, dass das Ungemach mit der Inflation und der verfehlten Geldpolitik der Zentralbanken nicht unerwartet kommt. Die Inflationsraten sind in den letzten zwölf Monaten höher als jemals zuvor in den letzten 40 Jahren: über 8% in den USA und Europa - die Schweiz stellt einen Sonderfall dar mit vielen administrierten Preisen und dem dämpfenden Einfluss einer starken Währung.

Auch wenn jetzt viele Entscheidungsträger in den Regierungen und den Zentralen der Notenbanken die Schuld für die ausufernde Inflation dem russischen Überfall in die Schuhe schieben wollen, so ist doch klar, dass die Saat für die Misere schon Jahre zuvor ausgelegt wurde, z.B. mit Negativzinsen, die der Kolumnist Felix Zulauf mit einem Eintrag ins Geschichtsbuch der "Dummheiten des Jahrtausends" versehen würde, oder das exzessive Biden Konjunkturprogramm über $1.9 Billion im letzten Jahr, das massgeblich zur Überhitzung der amerikanischen Wirtschaft geführt hat.

Überhaupt spült es in diesen Zeiten allerhand Tatsachen an die Oberfläche, die eine eklatante Unfähigkeit der westlichen und insbesondere europäischen Politik offenbaren. Nicht nur hat man in Fragen der Sicherheit versagt, auch die Konsequenzen einer jahrzehntelangen verfehlten Energiepolitik offenbaren sich in aller Deutlichkeit.

Sinnbildlich für das Unvermögen sind Verzweiflungstaten wie die Ankündigung eines grünen Wirtschaftsministers, dass man Kohlekraftwerke hochfahren muss, um den absehbaren Engpass in der Gasversorgung zu kompensieren und gleichzeitig nicht eine Sekunde darauf verwendet darüber nachzudenken, zumindest temporär auf die Abschaltung der drei letzten Atomkraftwerke zu verzichten - kein Satiriker könnte so etwas erfinden.

Nicht besser sind Politiker vom Weissen Haus über Frankreich bis nach Italien, die Benzinpreise mit Steuernachlässen subventionieren, was die Nachfrage hoch bleiben lässt und genau dem Gegenteil entspricht, was man seit Jahren in Sonntagspredigten herunterbetet: der Ausstoss von CO2 soll mit einer Senkung des Verbrauchs gedrosselt werden.

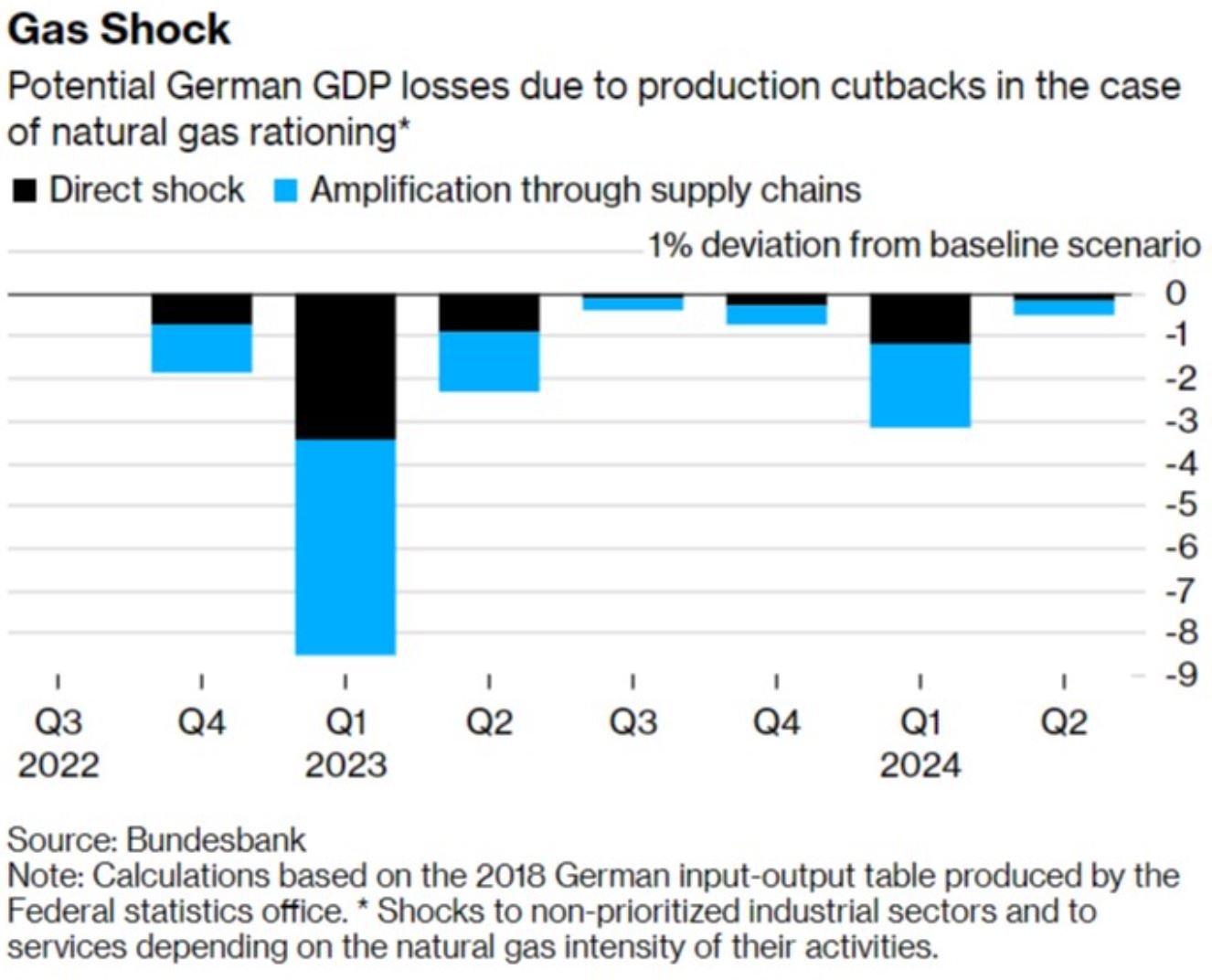

Den Ernst der Lage

und einen guter Grund, weshalb die Warnsignale aus der Politik und Wirtschaft nicht ignoriert werden sollten, dokumentiert die Darstellung oben: Wenn Russland den Gashahn vollständig abdreht, dann kommt das dicke Ende in diesem Jahr erst noch auf Europa zu. Dass dies keine Sandkastenspiele sind, zeigt die Positionierung von Hedge Funds wie Bridgewater , der eine Short Position von $10 Mrd. auf europäische Aktien offenlegte.

Überhaupt ist die Stimmung ausserordentlich schlecht. Die einen sehen einen Konjunktureinbruch als Lösung, um die grassierende Inflation wieder in akzeptable Bahnen zu lenken: "Ohne Rezession werden wir den Weg zurück in eine stabilere Welt nicht finden" (Felix Zulauf) - andere Stimmen reden der Stagflation das Wort: "Der Weg zur Beendigung einer hartnäckigen Inflation führt über eine Periode mit unter Trend liegendem Output, weiter steigenden Zinsen und zunehmender Arbeitslosigkeit" (Martin Wolf, FT)

Kein Ende in Sicht

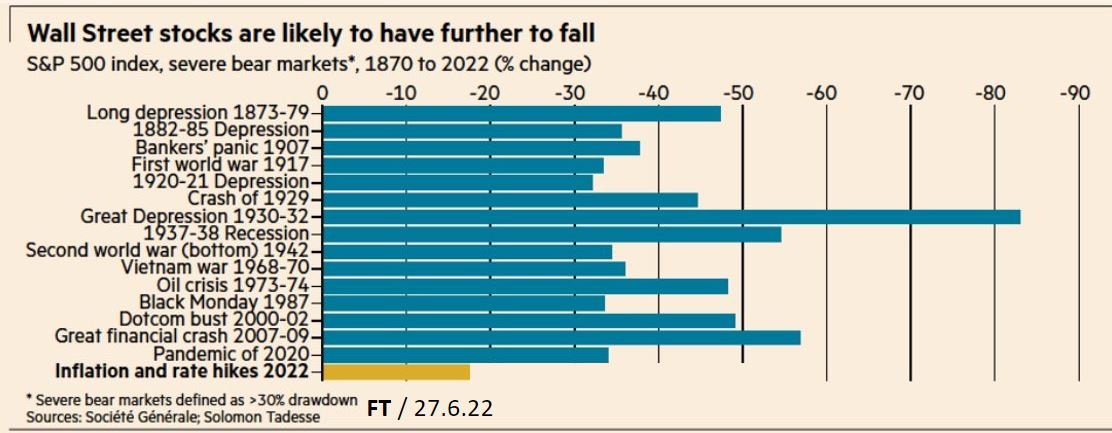

Für die Aktienmärkte bleiben die Aussichten düster, wenn man der Analyse von Société Générale folgt. Die französische Bank analysierte 15 Bärenmärkte mit Verlusten über 30 % seit 1870 und stellte fest, dass historisch gesehen, die Talsohle beim S&P 500 in den nächsten sechs Monaten bei etwa 35 bis 40 % unter seinem Höchststand Anfang Jahr zu erwarten ist. Aktuell beträgt das Minus 20 Prozent.

Wenn sich alle einig sind ist in der Regel Vorsicht angesagt. Nicht umsonst verfolgen die Investoren verschiedene Sentiment Indikatoren, die Aufschluss über kurzfristige Übertreibungen geben sollen. Tatsächlich ist die Marktstimmung ausgeprägt negativ , was wir allerdings nicht als Kontraindikator werten. Im Gegenteil ist zu vermuten, dass die Anleger (private und institutionelle) noch gar nicht das Ausmass der Verluste in ihren Finanzanlagen realisiert haben. Bei den Pensionskassen wird Ende Juni ein Minus von rund 10 % zu Buche stehen.

Ähnlich sieht es bei den Privatanlegern aus wie ein Blick auf die Säule 3a Produkte der führenden Anbieter zeigt - gemessen an ausgewogenen Strategien mit Aktienquoten von +/- 45 % sind Verluste bis 13 % durchaus möglich.

Zur Jahresmitte sieht die Realität so aus, dass sich die Investoren mit den Folgen drastisch höherer Nominalrenditen, zunehmenden Wachstumsrisiken und der Aussicht auf weitere Kursverluste an den Börsen auseinandersetzen müssen. Die Anpassungsphase, d.h. der Abbau von Portfoliorisiken, steht einer nachhaltigen Beruhigung im Weg und dürfte mit Achterbahnbewegungen per Saldo weiter nach unten führen.

Was tun in stagflationären Zeiten?

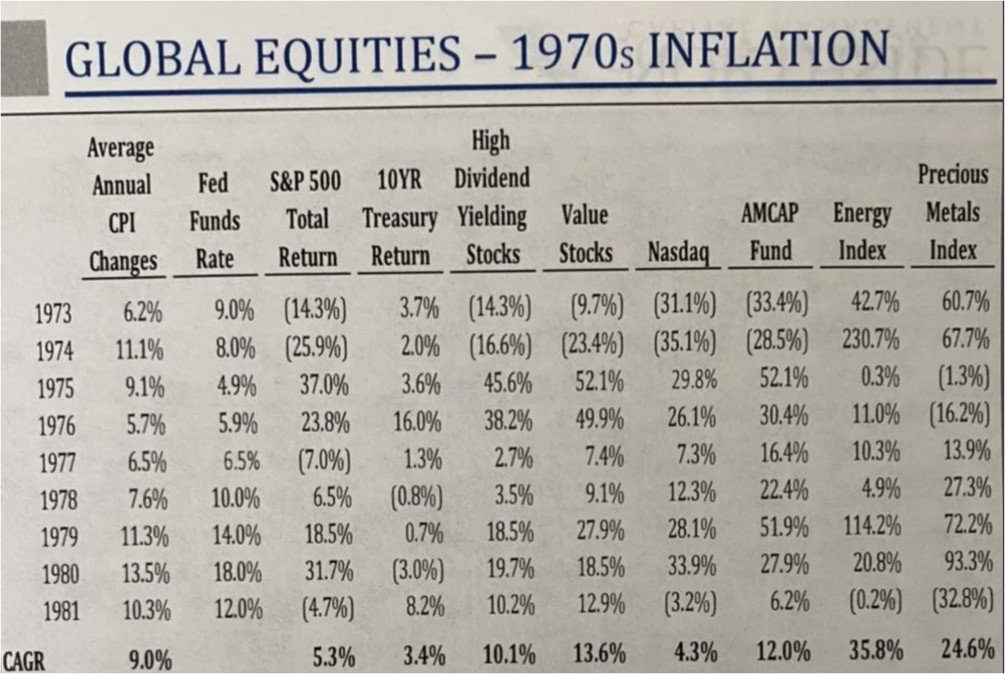

Es wird jetzt intensiv über die Möglichkeit diskutiert, dass uns viele Jahre mit Stagflation bevorstehen. Dazu gibt es den Präzedenzfall der 70er Jahre - die wenigsten heute aktiven Investoren haben das selber erlebt. Interessant ist deshalb, wie sich verschiedene Anlageklassen, rsp. Anlagestile in dieser Period entwickelt haben.

Aus dem Tableau oben (ein Fundstück aus Twitter) lassen sich Schlüsse ziehen, die bereits in den letzten Monaten deutlich sichtbar wurden:

- Aktien zeigen grosse Ausschläge in beide Richtungen, das Endresultat wird aber massgeblich von der Sektorallokation bestimmt (Energie/Rohstoffe und Value schlagen den breiten Markt)

- Energie - ähnliche Voraussetzungen heute wie damals

- Gold bewährt sich - vielleicht kommt in diesem Umfeld auch eine Zeit für Bitcoin

- Mit Obligationen ist inflationsbereinigt nichts zu holen.

- Zinsniveau: man bemerke die Fed Funds Rate und die Inflationsraten im Vergleich zu heute: US Inflation 8.6 % - Zinssatz 1.75 %

Was macht Weissenstein?

In der ersten Hälfte des Jahres sind wir mit einer Untergewichtung in Aktien und Obligationen unterwegs gewesen. Das Exposure in Edelmetallen hat einen neutralen Beitrag geleistet. Verluste konnten so nicht verhindert, jedoch der Schaden begrenzt werden.

In den letzten Wochen haben wir den Anteil der Obligationen erhöht, nachdem die Zinsen sehr schnell und deutlich angezogen haben und sich Zeichen für einen Konjunkturabschwung manifestieren. Die Aktienquote bleibt reduziert, nicht nur wegen den viel zu hohen Gewinnschätzungen für die Unternehmen, sondern auch unter Berücksichtigung von K.O. Risiken wie den erwähnten Energieengpässen, die uns insbesondere in Europa drohen.

Auf die Frage, ob die Aufstockung von Obligationen nicht ein Widerspruch zum Stagflations-Szenario darstellt, lautet die Antwort Nein.

Unsere Erwartung ist vorderhand vielmehr, dass die geplanten Zinserhöhungen und der Liquiditätsentzug der Notenbanken eine Rezession auslösen, eine Kehrtwende in der Geldpolitik und bald darauf wieder alte Deflationsängste wecken werden.

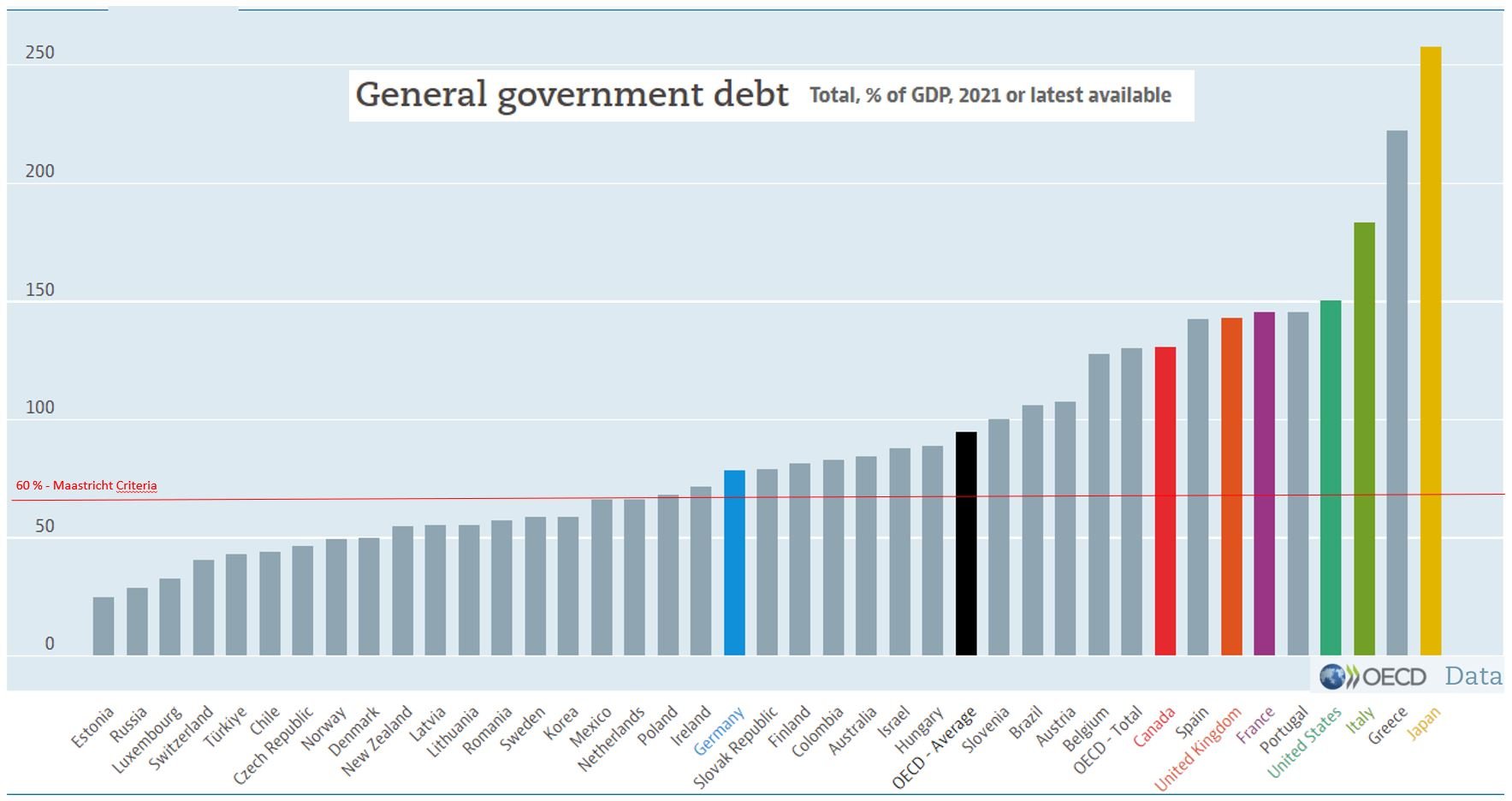

Das Problem ist und bleibt, dass die globale Schuldenblase keine hohen Zinsen zulässt. Wenn wir noch einmal einen Blick auf die 70er Jahre zurückwerfen: damals verfügten die USA als finanziell gesunder Staat eine Verschuldung gemessen an der Wirtschaftsleistung von 35 %, heute sind es 120 % - von Europa wollen wir schon gar nicht sprechen. Die Staaten konnten sich hohe Zinsen zur Inflationsbekämpfung leisten. Das ist heute nicht so und wir erachten den Spielraum für Zinserhöhungen als begrenzt, wobei wir jedoch anerkennen, dass die amerikanische Zentralbank kurzfristig offensichtlich entschlossen ist, die Schmerzgrenze zu testen.

Christoph Offenhäuser

News

News

Comment