Brainfood 1.9.2023

Richtungslos

Seit unserer letzten "Rundschau" haben die Aktienmärkte stagniert, schon Ende Juni war offensichtlich, dass eine ausgeprägte Seitwärtsbewegung eingesetzt hat. Daran hat sich seither nichts geändert - Käufer und Verkäufer verharren in einer Patt Situation. Über den Sommer haben sich die führenden Indizes kaum verändert.

Die marktbewegenden Themen bleiben: Inflation, Spekulationen über die nächsten Zinsschritte, China, künstliche Intelligenz (Nvidia) und retour in verschiedenen Variationen - das Resultat ist ein trendloser Aktienmarkt in Lauerstellung für die nächste grössere Bewegung.

China ist dabei durchaus ein spannender Aspekt. Das Land ist für das globale Wachstum von herausragender Bedeutung und steckt offensichtlich in einigen Schwierigkeiten , die allerdings in ihrem Ausmass für uns schwer zu bewerten sind. Der Immobiliensektor, der schon seit zwei Jahren kriselt, schreckte jüngst die Märkte erneut auf. Der Immobilienentwickler Country Garden steht vor der Pleite. Die Aktien von Evergrande kollabierten in dieser Woche um 90% am ersten Tag nach einem Handelsunterbruch von 17 Monaten. Evergrande ist mit $300 Mrd. Schulden der Inbegriff für die Schuldenexzesse und Auswüchse des chinesischen Immobilienmarktes.

Die Probleme gehen aber tiefer, so ist z.B. von hoher Jugendarbeitslosigkeit über 20% zu lesen - soziale Spannungen könnten folgen. Wie reagiert das Regime? Die Publikation der Zahlen zur Jugendarbeitslosigkeit wird eingestellt. Ausblenden, was nicht ins Konzept passt, ist eine Strategie, die sich verstetigt, wie China-Spezialisten schon lange beobachten.

Der Aktienmarkt hingegen spricht eine deutliche Sprache: es geht in die falsche Richtung und Anleger tun gut daran, sich Gedanken zur Anlagewürdigkeit chinesischer Assets zu machen, die in jedem Schwellenländer Fonds hoch gewichtet sind.

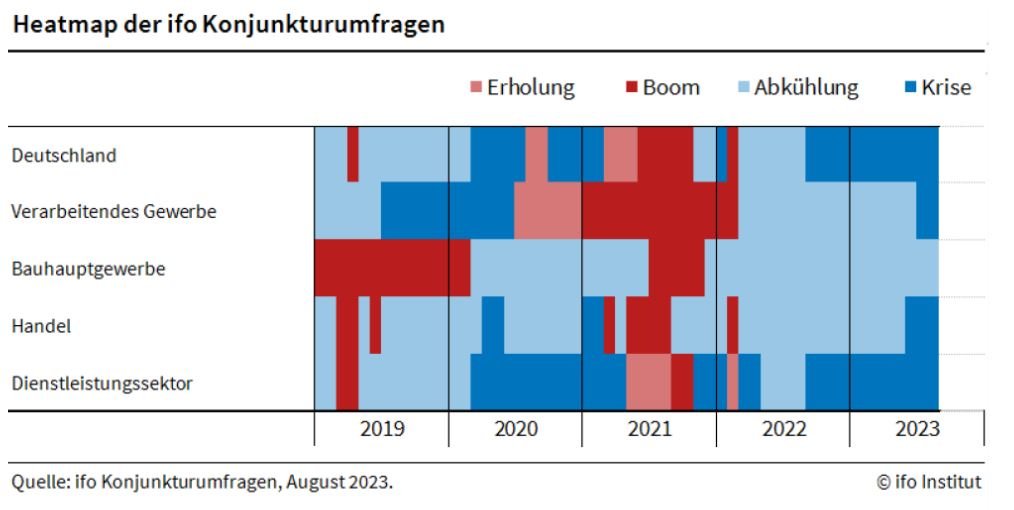

Die schleppende Entwicklung in China hat Folgen für die Unternehmen weltweit. Die Halbjahreszahlen belegen die Probleme. Viele Firmen berichten von einem unbefriedigenden Geschäftsgang. Vor allem in der Export-Grossmacht Deutschland mehren sich die Zeichen für eine erneute konjunkturelle Delle. Neben schwachen Absatzmärkten lasten hier hausgemachte Probleme auf der Stimmung - Geschäftsklima, Beurteilung der Geschäftslage und Geschäftserwartungen waren in den letzten 15 Jahren nur zweimal tiefer, nämlich während der Finanzkrise 2008 und der Pandemie.

Die Glorreichen Sieben

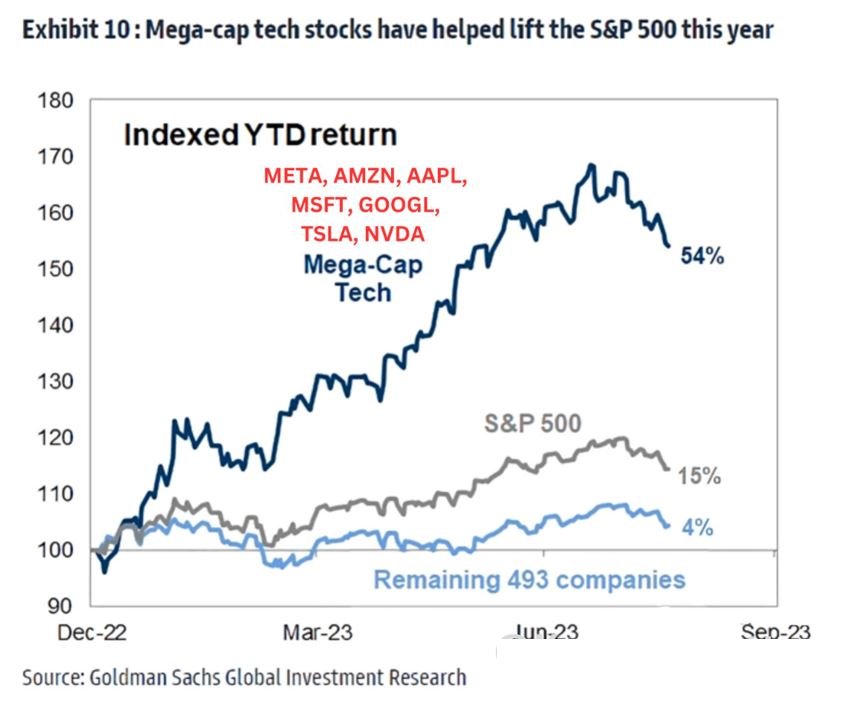

In den USA läuft nicht nur die Wirtschaft besser. Auch die Börse liegt mit einem Plus von 17% Ende August weltweit einsam an der Spitze, wobei auch hier der Sommer mit einer Abkühlung endet. Minus 1.4 % in den letzten vier Wochen.

Es ist repetitiv, immer wieder über die gleichen Aktien zu diskutieren, aber die sieben Giganten (Apple, Microsoft, Alphabet, Amazon, Tesla, Nvidia und Meta) bleiben Treiber und Stütze für den Markt. Die Anleger, so scheint es, setzen alles auf die eine Karte, wo AI drauf steht .

Die Glorreichen Drei

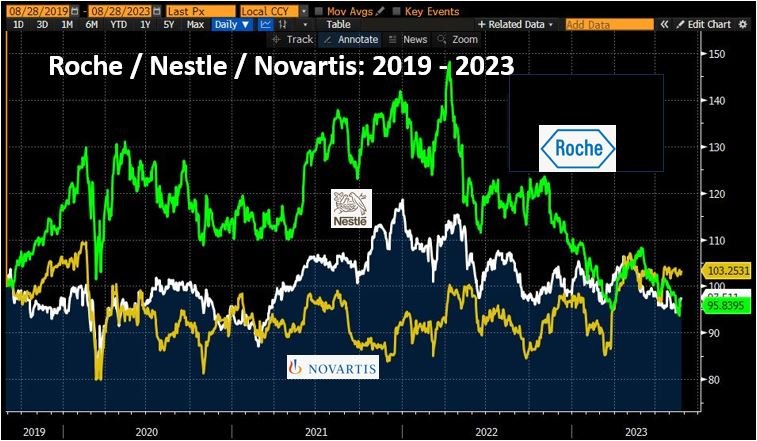

Wenig inspirierend entwickeln sich die Schweizer Aktien. Im Gegensatz zu den USA haben wir keine Pferde, die den Markt nach oben ziehen. Im Gegenteil, die traditionellen Leader (Novartis, Nestlé, Roche) bremsen den Markt seit geraumer Zeit. Die drei Schwergewichte - in jedem Schweizer Anlegerdepot vertreten - befinden sich in einem Formtief, bei einer Gewichtung von nahezu 45 % im Swiss Performance Index ist das matchentscheidend.

Superstars

unter den Aktien sind in ihrer Bedeutung für die Gesamtperformance eines Aktienmarkts nicht zu unterschätzen. Wie eine Studie kürzlich zeigte, sind die erzielten Aktienmarktrenditen zu einem überragenden Teil abhängig von einer kleinen Aktiengruppe - man mag diese Outperformer Magnificent 7, Superstars oder anderweitig schillernd benennen.

Für die Periode von 1990 - 2020 wurden 64'000 globale Aktien einer breiten Analyse unterzogen. Dabei zeigte sich, dass die Vermögensbildung extrem konzentriert ist. Auf die leistungsstärksten 0.25% (!) der Unternehmen entfiel die Hälfte des Zuwachses, auf die stärksten 2.39% der Unternehmen gar die gesamte weltweite Nettovermögensbildung. Umgekehrt lässt sich sagen, dass mit den restlichen Aktien per Saldo kein Wert generiert wurde - im Fall der USA erzielten 55% der Aktien nicht einmal die kumulierte Rendite von einmonatigen US-Treasury Bills.

Diese Ergebnisse sind in verschiedener Hinsicht relevant. Zum einen ist die Marktenge wie wir sie in diesem Jahr sehen die Regel und nicht die Ausnahme. Andererseits wird deutlich, dass der durch Aktienmarktanlagen geschaffene Wohlstand grösstenteils auf extrem positive Ergebnisse bei relativ wenigen Aktien zurückzuführen ist. Hierbei muss bedacht werden, dass über die Zeit auch die Marktführer einem Wandel unterworfen sind.

Vor 30 Jahren waren fünf der Glorreichen Sieben noch gar nicht an der Börse. Hingegen gehörten zu den damaligen Zugpferden z.B. Blue Chips wie IBM oder General Electric - beides Unternehmen, die sich in den letzten 15 Jahren in die relative Bedeutungslosigkeit manövriert haben. Den umgekehrten Weg hat Microsoft eingeschlagen. In den Nullerjahren hätte kaum jemand darauf gewettet, dass das Unternehmen mit einer Kapitalisierung von $2.4 Billionen zur Nummer 2 weltweit aufsteigen könnte.

Daraus lässt sich folgern, dass es für Anleger, die keinen komparativen Vorteil bei der Identifikation der Superstars von morgen und übermorgen haben, zweckmässig ist, in breite (nicht konzentrierte!) Indizes passiv zu investieren. Selbiges gilt auch für Vermögensverwalter, die keine glaubwürdige Research Kompetenz für erfolgreiches Stock Picking ausweisen können. Zugegebenermassen gibt es in dieser Debatte - aktiv vs. passiv- durchaus unterschiedliche Standpunkte.

Die wichtigste Entscheidung allerdings für das Erreichen der langfristigen Ziele ist für private wie institutionelle Anleger die Wahl der strategischen Asset Allocation. Die effiziente Umsetzung, auch unter der Berücksichtigung von Kosten folgt an zweiter Stelle. Dann erst folgt die taktische Asset Allocation, d.h. die Über- oder Untergewichting einzelner Anlageklassen aufgrund der Einschätzung der Märkte und Wirtschaftslage.

Auf dieser Ebene schliesslich, um den Kreis zur Einleitung unter dem Titel "Richtungslos" zu schliessen, bleiben wir für die nächste Zeit mit unserer Hausstrategie Wahren & Wachsen auf der vorsichtigen Seite. Anleihen sind übergewichtet, mit einem Akzent auf lange Duration, was im Falle einer Zinswende interessantes Gewinnpotential hat. Auf der anderen Seite halten wir die Aktienquote kurz mit knapp 25 % und einem Übergewicht in Schweizer Aktien.

Damit fühlen wir uns für den Fall gerüstet, dass sich die laufende Konsolidierung als Vorbote einer starken Kursveränderung entpuppt.

Christoph Offenhäuser

News

News

Comment