The Power of Compounding

Oftmals lesen wir von Aktienanlegern, welche dank geschicktem Investieren von Kleininvestoren zu Multimillionären geworden sind. Noch öfters kommt die Frage auf – mit unterschwelligem Neid und einer gesunden Portion Skepsis – wie ist so etwas nur möglich?

Die Antwort ist simpel: den grösstmöglichen Vermögensanteil in Aktien investieren, ein sehr langfristiger Anlagehorizont und Geduld.

Grösstmöglicher Anteil in Aktien investieren

Der ökonomische Lebenszyklus eines Individuums kann mit demjenigen einer Firma verglichen werden: Als Start-up ‚verbrennt’ man Eigenmittel für Entwicklung und Expansion. Während der langen, wirtschaftlich aktiven Phase generiert man überschüssige Liquidität, welche während des Lebensabends teilweise konsumiert wird. Am Ende des Zyklus fliesst das Residualvermögen an die nächste Generation.

Während der wirtschaftlich aktiven Phase von rund 40 Jahren ist es entscheidend, wie man die überschüssige Liquidität investiert. Als tüchtige Schweizer neigen wir dazu, einen Grossteil unseres Vermögens möglichst risikoarm und sicher anzulegen. Dies gilt auch für die Mittel, welche wir aller Voraussicht nach in absehbarer Zeit nicht benötigen.

Die Angst, während Börsenkorrekturen viel Geld zu verlieren, hält viele davon ab, in Aktien zu investieren. Die Börsencrashes der 30er Jahre und diejenigen der Jahre 2000 und 2008 sind bestens dokumentiert. Von den Opportunitätskosten der entgangenen Gewinne in den guten Börsenjahren schreiben nur wenige. Peter Lynch wusste es prägnant zu formulieren: Weitaus mehr Investoren haben Geld verloren, weil sie zu vorsichtig investiert haben aus Angst vor einem Crash, als diejenigen, welche während des Crashs reale Verluste verbuchen mussten.

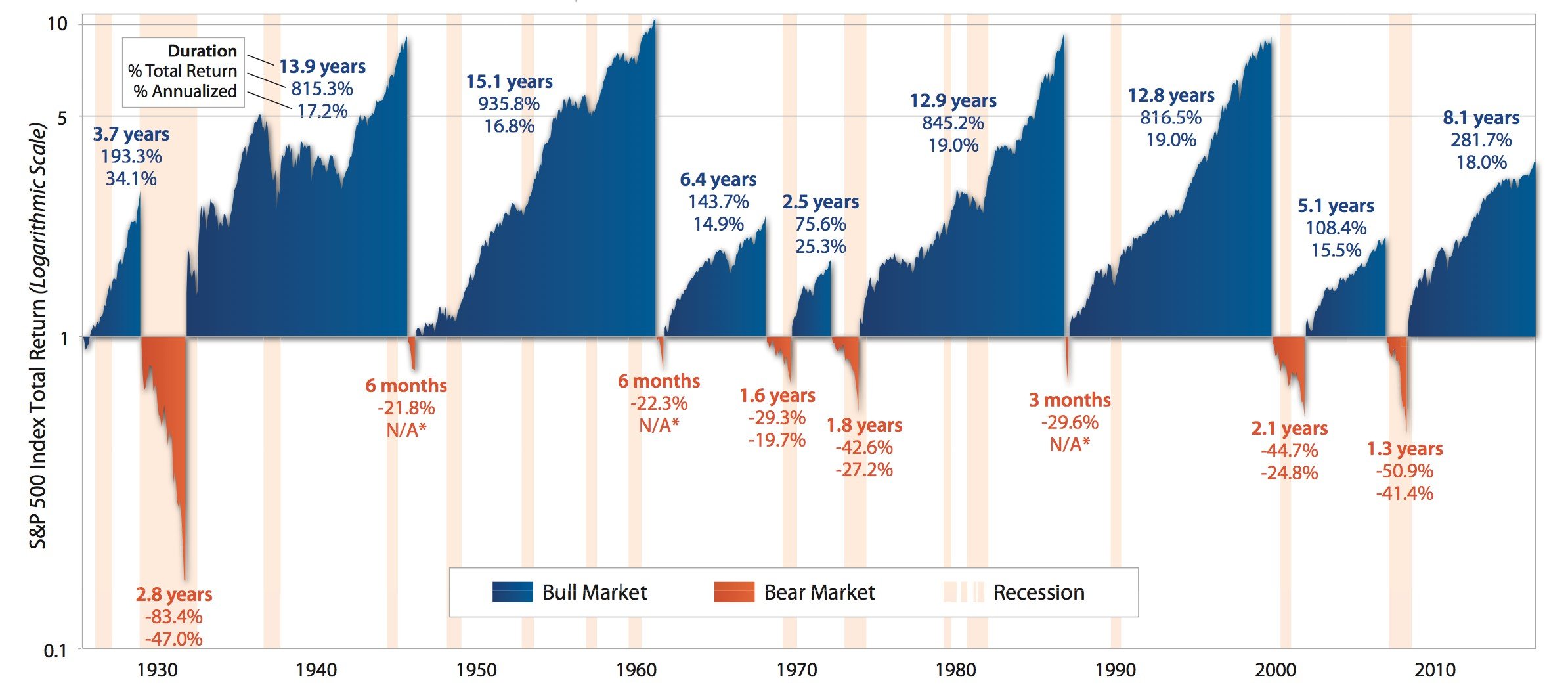

Die folgende Grafik zeigt die historische Entwicklung amerikanischer Aktien seit 1926.

(Quelle: First Trust)

Die Börseneinbrüche sind unschwer zu erkennen. Doch stellt die Amplitude und Kadenz der positiven Börsenjahre alles Negative in den Schatten. Die Fluktuation von Aktienindizes über 1-3 Jahre mag erheblich erscheinen, über 15-25 Jahre rücken die Durchschnittswerte dann einiges näher zueinander. Somit wird die Volatilität eine Funktion des Anlagehorizontes. Das grösste unberücksichtigte Risiko für langfristig ausgerichtete Anleger ist der Verlust der Kaufkraft, welche von der Inflation über die Jahrzehnte stark beeinträchtigt wird. Eine Anlage in ein Sparkonto oder Kassenobligationen bietet keinen Inflationsschutz. Somit gilt: Legen Sie möglichst viel in Aktien an – aber nur so viel, dass Sie noch ruhig schlafen können.

Die wahre Macht des Compounding

Oft wird unterschätzt, wie lange unser Anlagehorizont sein könnte bzw. sein sollte. Im Zeitalter der digitalen ‚Omnipotenz’ ist das Verfolgen von Aktienkursen für alle im Real-Time-Modus möglich. Je öfter man dies tut, desto kürzer wird unser psychologischer Anlagehorizont. Private Anleger verfolgen ihre Depots oft täglich, institutionelle Anleger analysieren die erzielte Performance auf monatlicher Basis. Beide Verhaltensweisen führen dazu, den ‚psychologischen’ Anlagehorizont signifikant zu verkürzen.

Ein angesehener Value-Investor wagte zu behaupten, dass die besten Anleger verstorbene Bankkunden sind, deren Depots sich über Jahre hinweg unberührt und unentdeckt entfalten können.

Albert Einstein wird das Zitat zugeschrieben, dass der Zinseszins-Effekt das 8. Weltwunder sei. Leider beschreibt der deutsche Begriff diesen Effekt ungenügend. Das Wort ‚Compounding’ bringt die wahre, exponentiell steigende Dynamik von stetigen Renditen über einen langen Zeithorizont besser zum Ausdruck. Als Rechenbeispiel dazu folgendes: Bei einem Anlagehorizont von 40 Jahren und einer durchschnittlichen Rendite von 7% ergibt sich ein Betrag der 14x höher ist als das Startkapital – wahrlich ein Wunder. Dies bedingt aber, dass man in turbulenten Börsenphasen Ruhe bewahrt und den Effekt des Compounding nicht unterbricht. Bereits vermeintlich kleine Renditedifferenzen können zu bemerkenswerten Unterschieden führen. Gefühlsmässig scheint sich eine 5% Rendite nicht stark von einer 6%igen zu unterscheiden. Über 25 Jahre aufgezinst ergibt dies jedoch eine Differenz von 90%, 240% gegenüber 330%.

Was nun?

Dieser Artikel soll ein Anstoss sein, sich auf die Grundzielsetzungen des Investierens zurückzubesinnen: Erhalt der Kaufkraft und Steigerung des Vermögens über die lange Frist. Leider hat sich die Finanzindustrie dermassen stark spezialisiert («over-engineered»), dass die langfristigen Ziele der Kunden den jährlichen Ertragszielen oft untergeordnet werden. Die aufgeführten Gedanken - einfachen und verständlichen - sollen Anlegern neue Perspektiven eröffnen und Aktieninvestitionen in ein besseres Licht rücken.

Um es noch einmal mit Einstein zu sagen: «Man muss die Dinge so einfach wie möglich machen. Aber nicht einfacher.» Wir werden in zukünftigen Beiträgen aufzeigen, auf was man bei der Titelselektion achten soll und wie die Aktienmärkte auch von verschiedenen Jahreszeiten geprägt sind.

Daniele Scilingo (CFA)

ist begeisterter Aktieninvestor und blickt auf eine über 25jährige Karriere als Analyst und Fundmanager mit Stationen bei Vontobel und Pictet zurück. Mit seinem Brand nanos investment hat er sich dem Compounding verschrieben und verwaltet das BB nanos Swiss Compounders Zertifikat nach dieser Philosophie.

News

News

Comment